Wie retten Erben ihren Steuervorteil beim Familienheim?

Eine Missachtung der genannten Steuerfallen kann teuer werden.

© iStock/AndreyPopov

Eine Missachtung der genannten Steuerfallen kann teuer werden.

© iStock/AndreyPopov

Das Familienheim steuerfrei erben? Klingt gut. Dazu muss man aber die Bedingungen für diese Begünstigung sehr genau kennen. Zunächst ist die Befreiung auf die selbst genutzte Wohnung begrenzt. Garagen, Nebenräume und Nebengebäude, die sich auf dem Grundstück befinden und mit der Wohnung genutzt werden, sind hierin eingeschlossen. Bei einer Übertragung zu Lebzeiten sowie in den Fällen, bei denen der Erblasser die Immobilie bis zu seinem Tod selbst bewohnt hat, gilt: In der Wohnung muss sich der Mittelpunkt des familiären Lebens befinden. Als Familienheim gilt somit ein bebautes Grundstück, soweit darin eine Wohnung gemeinsam zu eigenen Wohnzwecken benutzt wird.

Die externe Arztpraxis kann nicht begünstigt werden

Die steuerliche Befreiung eines Erwerbs ist dagegen nicht möglich, wenn die Wohnung nur als Ferien- oder Wochenendwohnung genutzt wird oder für einen Berufspendler nur die Zweitwohnung darstellt. Nicht begünstigt sind auch Immobilien, die gewerblich oder freiberuflich (z.B. durch eine Arztpraxis) außerhalb der eigenen Wohnung genutzt werden. Auch Fremdvermietungen oder die unentgeltliche Überlassung weiterer auf dem Grundstück vorhandener Wohnungen an Kinder oder Eltern sind von der Begünstigung ausgenommen. Eine teilweise Nutzung, z.B. als häusliches Arbeitszimmer, ist dagegen gestattet, weil der Gesetzgeber ihr eine untergeordnete Bedeutung zumisst.

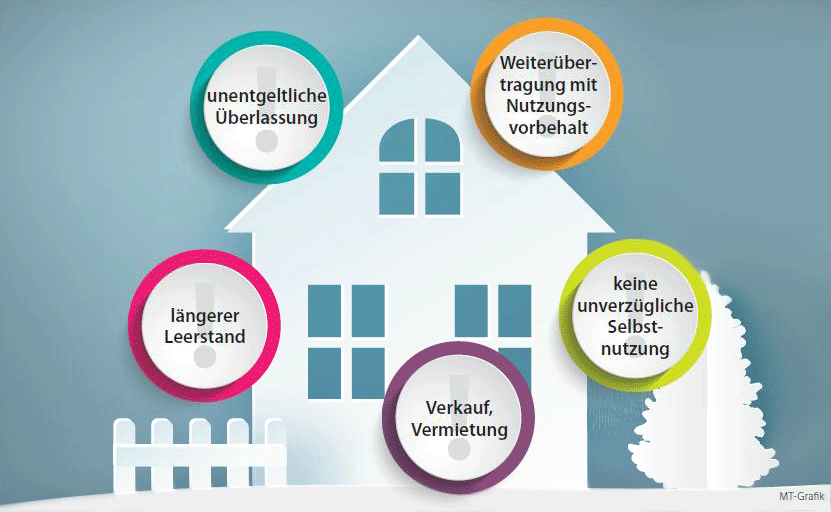

Bisher gibt es keine Begrenzung bei der Höhe des Wertes der Immobilie für die Steuerfreiheit, sodass auch Erben hochpreisiger Immobilien in Bestlagen davon profitieren. Allerdings sollten die Erben dann erst recht auf die Fallstricke achten, denn bei einer Nutzungsänderung innerhalb von zehn Jahren wird die Steuerbefreiung aufgehoben und es erfolgt eine Nachversteuerung in voller Höhe. Steuerfallen sind insbesondere:

1. Verkauf, Vermietung oder längerer Leerstand der Immobilie gelten als Nutzungsänderung und führen zum Wegfall der Steuerbegünstigung.

2. Unentgeltliche Überlassung (ganz oder teilweise) des Erbes, also etwa, wenn ein Kind als Erbe eines Miteigentumanteils ein ererbtes Haus nicht ständig und dauernd selbst nutzt. Die Steuerfreiheit entfällt auch dann, wenn es einen Teil der Wohnung unentgeltlich der Mutter zur Nutzung überlässt (Bundesfinanzhof-Urteil, Az.: II R 32/16). Eine Mitbenutzung durch Eltern, Kinder, Enkelkinder oder Hausgehilfin ist dagegen gestattet, wenn die Wohnung den „Mittelpunkt des familiären Lebens“ des Erwerbers darstellt.

3. Weiterübertragung des Eigentums unter Nutzungsvorbehalt wie z.B. das Wohnrecht ist in jedem Fall schädlich.

4. Keine unverzügliche Selbstnutzung führt zum Wegfall der Steuerbegünstigung. Unverzüglich heißt laut Erbschaftssteuer-Richtlinien „ohne schuldhaftes Zögern“. In der Rechtsprechung werden sechs Monate nach dem Erwerb bis zum Einzug als angemessen angesehen. Als Ausnahmen gelten Verzögerungen, die dem Erben nicht anzulasten sind: Etwa weil sich eine Erbauseinandersetzung hinzieht oder wenn sich bei den unverzüglich nach dem Erwerb begonnenen Renovierungsarbeiten ein größerer Mangel zeigt, der behoben werden muss.

Abgelehnt wurde die Steuerbefreiung dagegen bei einem Erben, der erst mehr als sechs Monate nach dem Tod des Vaters das Haus geräumt und entrümpelt hatte. Die Umbauarbeiten begannen erst zwei Jahre nach dem Erbfall. Um die „Unverzüglichkeit“ einzuhalten, sollten Erben also schnellstens Angebote einholen, die Renovierung beginnen und bei Verzögerungen lückenlos dokumentieren, warum diese entstanden. Und natürlich so schnell wie möglich einziehen. Eine „Selbstnutzungsabsicht“ ist nicht ausreichend!

5. Keine ständige Selbstnutzung durch den Erwerber ist für das Finanzamt auch ein Grund, die Steuerbefreiung abzuerkennen. Ferien- oder Wochenendwohnungen gelten nicht als „ständig selbstgenutzt“, Zweitwohnungen ebenfalls nicht. Das Finanzgericht München (Az.: 4 K 2885/14) ließ nicht einmal eine Schwersterkrankung als Grund für die Verhinderung gelten. Gefährlich ist der Begriff „ständig selbstgenutzt“ z.B. für die in Spanien monatelang überwinternden Rentner oder auch für Ärzte, die länger Urlaub machen.

6. Kein Nachweis von zwingenden Gründen bei Unterbrechung der Selbstnutzung lassen Gerichte genauso gegen die Steuerbefreiung entscheiden. Objektiv zwingende Gründe, die immer anerkannt werden, sind dagegen Pflegebedürftigkeit, die das Führen eines eigenen Haushaltes nicht mehr zulässt, sowie Tod. Berufliche Versetzung oder Ähnliches werden nicht akzeptiert.

Auch wenn nach Wegfall der Verhinderung die ständige Selbstnutzung nicht unverzüglich wieder aufgenommen wird, entfällt die Steuerbefreiung. Im Erbschaftsteuerbescheid wird der Erwerber explizit darauf hingewiesen, dass er selbst eine Unterbrechung oder Aufgabe der Selbstnutzung ans Finanzamt melden und ggf. zwingende Gründe der Verhinderung mitteilen muss.

Vom Bundesfinanzhof wird übrigens erwartet, dass seine kommenden Urteile noch restriktiver ausfallen werden. Die Steuerbefreiung des Familienheims wird teilweise sogar als „verfassungswidrig“ eingestuft.

Fazit

Eine Missachtung der genannten Steuerfallen kann teuer werden. Zum einen steht die Nachversteuerung des Familienheims an, die bei Bestlagen oder hohen Werten mit einem Minimum von 15 % bis 19 % des Wertes hoch veranschlagt wird. Zum anderen hat beispielsweise das Nichtmelden der Nutzungsveränderung eventuell strafrechtliche Konsequenzen – Stichwort Steuerhinterziehung. Da die Rechtslage kompliziert ist und teilweise auch für Schenkungen gilt, sollte man sich bei anstehenden Veränderungen besser gut informieren und beraten lassen.

Medical-Tribune-Bericht